令和5年10月1日から、適格請求書保存方式(インボイス制度)が導入されます。

インボイス制度、よく耳にするけれど、どんな制度なの?何が変わるの?などなど、経理担当者にとっては不安も多いかと思います。

インボイス制度導入のスムーズな対応ができるよう、制度の理解から検討課題まで確認しておきましょう。

目次

・インボイス制度導入前の検討事項

1.経営にはどんな影響が出るの?

2.経理業務にはどんな影響が出るの?

3.免税事業者はどうするべき?

(前号)

インボイス制度とは?

・インボイス制度導入前の検討事項

インボイス制度とは、「適格請求書発行事業者」が交付する「適格請求書」(いわゆるインボイス)等の保存が「仕入税額控除の要件」となる制度です。

制度の概要は前号で掲載しています。

ここでは、新たに始まるインボイス制度が導入される前に検討しておくべき課題や留意点等を確認していきましょう。

1.経営にはどんな影響が出るの?

インボイス制度の導入により、適格請求書発行事業者が交付するインボイスの保存が仕入税額控除の要件となることから、インボイスを発行することができない免税事業者等からの仕入は仕入税額控除ができなくなります。

(課税事業者の場合)

売上への影響・・・適格請求書発行事業者に登録し、インボイスを発行する場合には、現行から変わるところはありませんが、課税事業者であっても適格請求書発行事業者に登録しない場合は、インボイスを発行することができなくなります。

インボイスが発行できないと、自社のサービスを購入する取引先では仕入税額控除を受けることができなくなるため、取引に影響を及ぼす可能性があります。

仕入への影響・・・仕入税額控除は原則として適格請求書発行事業者からの仕入に限られることとなるため、免税事業者等の適格請求書発行事業者でない取引先からの仕入がある場合には、その分自社が負担する消費税額が増加することとなります。(消費税分を支払っている場合)

個人等の小規模事業者(免税事業者等)からの仕入が多い場合には、消費税の納付税額に大きな影響が生じる可能性もあるため、この準備期間中に取引先へ適格請求書発行事業者への登録の意向や状況を確認し、方針について検討することが必要です。

(免税事業者の場合)

現行では、仕入先が免税事業者であっても、その仕入分の仕入税額控除を受けることができましたが、インボイス制度導入後は、免税事業者からの仕入分は仕入税額控除の適用を受けることができなくなります。(令和11年9月30日までは一部の控除を認める経過措置があります。詳細は3参照)

そのため、免税事業者からの仕入を控えたり、消費税分の値引きを求められる可能性が考えられます。

これを回避するためには、課税事業者を選択し、適格請求書発行事業者に登録する必要があります。

取引の相手先(売り先)が免税事業者の場合や個人消費者である場合には、相手先で仕入税額控除を受けることができなくても不都合は生じないため、適格請求書発行事業の登録はしない(課税事業者を選択しない)という判断もあり得ます。

課税事業者を選択する場合には、消費税の納税義務が発生するため、消費税の申告、会計処理のルール、請求書や領収書の保管ルールの見直し等も検討する必要があり、事務負担も増加することになります。

この準備期間中に、適格請求書発行事業者へ登録するかどうか検討する必要があります。(詳細は3参照)

2.経理業務にはどんな影響が出るの?

請求(売上)処理では、これまでの区分記載請求書から適格請求書(インボイス)に変わることから、請求書フォーマットの変更、販売管理・請求書発行システムの買い替え、適格請求書発行事業者の義務等を確認しておく必要があります。

また、購買(仕入)処理では、取引先が適格請求書発行事業者であるかどうか、会計ソフト入力時の新たな消費税区分取引(インボイスのない取引)、経費精算時のルール等を確認しておく必要があります。

(請求(売上)処理)

請求書フォーマット・システム変更

インボイスに対応した請求書フォーマットへ変更する必要があります。販売管理・請求書発行システムから請求書を発行している場合には、システムの変更が必要となる可能性があるため、早目から取り掛かり余裕を持ったスケジュールで対応することをお勧めします。

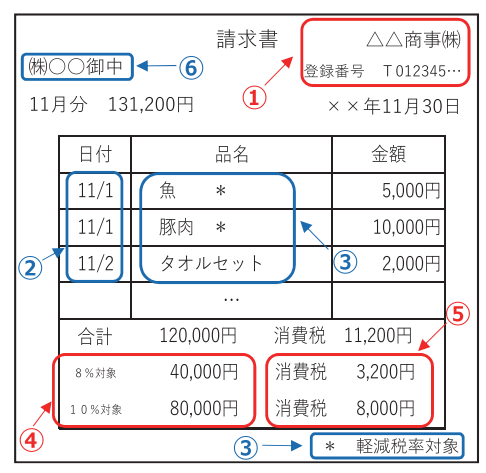

インボイスに記載が求められる事項は以下の通りです。自社の請求書に追加が必要な事項は何かご確認ください。

適格請求書の記載事項(下線が区分記載請求書から追加されている部分)

①適格請求書発行事業者の氏名又は名称及び登録番号

②取引年月日

③取引内容(軽減税率の対象品目である旨)

④税率ごとに区分して合計した対価の額(税抜又は税込)及び適用税率

⑤税率ごとに区分した消費税額等

⑥書類の交付を受ける事業者の氏名又は名称

適格請求書発行事業者の義務

インボイス発行事業者(適格請求書発行事業者)には以下の義務が課せられています。

・インボイスの発行義務

⇒適格請求書発行事業者は、取引先の求めに応じインボイスを交付する義務があります。(一部免除されるケースあり)

また、記載内容に誤りがあった場合には、修正したものを再交付しなければなりません。

・インボイスの保存義務

⇒自社で発行したインボイスの写しを保存しておく必要があります。

(購買(仕入)処理)

取引先の適格請求書発行事業者の登録方針等の確認

インボイス制度導入後は、原則として「適格請求書発行事業者」からの仕入しか仕入税額控除ができなくなります。適格請求書発行事業者の名称及び登録番号は国税庁のウェブサイトで公表されるため、取引先が適格請求書発行事業者であるかどうか、事前に確認しておくと良いでしょう。自社の登録を早期に完了し、取引先に登録番号を通知すると同時に取引先の登録の方針等を確認するという方法がスムーズかと思います。

また、すべての取引が対象となるため、口座引き落としとなっている事務所家賃等も、仕入税額控除の要件を満たすか(契約書の記載内容の変更やインボイスの発行は可能か等)の確認に留意が必要です。

会計ソフトへの入力

会計ソフト入力時の消費税区分について、これまでの判断基準に加え、「インボイスの有無(適格請求書発行事業者からの仕入かどうか)」を確認する必要があります。

インボイスが無い場合(適格請求書発行事業者以外からの仕入)には、消費税区分を「対象外・非課税」として処理する必要がある点に留意が必要です。

経費精算時のルールの確認

インボイス制度導入後は3万円未満の少額経費であっても、インボイスの保存義務が免除されているもの(前号参照)を除き保存が必要となります。そのため、経費精算ルールとして、少額の経費に領収書の提出を求めていない場合や宛名と金額等の情報のみが記載された「領収書」のみの場合には仕入税額控除の要件を満たさないことから、インボイスの発行を受けられるものについては、これを提出するルールへ変更する必要があります。例えば、経費精算明細等にインボイスあり・なしのチェック欄を設けることもよいでしょう。特に、小規模な免税事業者(個人タクシーや個人商店等)はインボイスの発行ができないため、インボイスが発行されるか確認することを従業員に周知徹底しておくことが大切です。

3.免税事業者はどうするべき?

インボイス制度導入後、免税事業者からの仕入は仕入税額控除を受けられなくなるため、取引から除外されたり、消費税額分の値引きを要求される可能性があります。そのため、課税事業者を選択し、適格請求書発行事業者の登録を検討する必要があるでしょう。

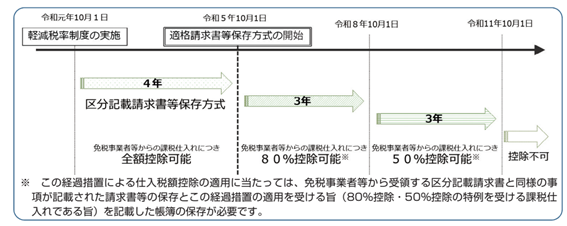

・免税事業者等からの課税仕入れに係る経過措置

インボイス制度導入後の一定期間は、免税事業者等からの仕入でも部分的に仕入税額控除が可能な経過措置が定められています。この期間経過後は、一切の仕入税額控除が認められないこととなります。

・免税事業者の適格請求書発行事業者への登録

取引の相手先(売り先)が免税事業者や個人消費者の場合には、相手先にとって仕入税額控除の可否が問題とはならないため、そのまま免税事業者のままでいるという選択でもよいでしょう。しかし、事業者向けの取引を行っている場合には、先に記載の通り、取引停止や値引き要求等の可能性があり、事業の継続に支障をきたす可能性もあります。そのため、課税事業者を選択し、適格請求書発行事業者となる選択が必要となるケースが多いと思います。

課税事業者を選択すれば、適格請求書発行事業者となることはできますが、新たに消費税の納税義務が発生することになり、消費税を考慮した記帳及び資金繰りを考える必要が生じます。事業規模が小さい場合には、記帳方法も簡単な簡易課税制度が有利となるケースが多いと思います。課税方式の有利不利について、事前に会計事務所と相談するのが良いでしょう。