令和5年10月1日から、適格請求書保存方式(インボイス制度)が導入されます。

インボイス制度、よく耳にするけれど、どんな制度なの?何が変わるの?などなど、経理担当者にとっては不安も多いかと思います。

インボイス制度導入のスムーズな対応ができるよう、制度の理解から検討課題まで確認しておきましょう。

目次

・インボイス制度とは?

1.仕入税額控除の要件

2.適格請求書発行事業者

3.適格請求書(インボイス)

4.現行制度とインボイス制度の概要

5.インボイスの保存義務が免除されるもの

(次号)

インボイス制度導入前の検討事項

・インボイス制度(適格請求書保存方式)とは?

インボイス制度とは、「適格請求書発行事業者」が交付する「適格請求書」(いわゆるインボイス)等の保存が「仕入税額控除の要件」となる制度です。

売り手は、買い手から求められたときは、インボイスを交付しなければならず、交付したインボイスの写しを保存しておく必要があります。

買い手は、原則としてインボイスの保存が仕入税額控除の要件とされることから、インボイスを発行できない免税事業者等(適格請求書発行事業者以外の者)との取引では、仕入税額控除ができなくなります。

インボイス制度を理解するため、仕入税額控除の要件、適格請求書発行事業者、適格請求書を確認していきましょう。

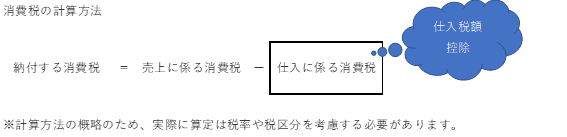

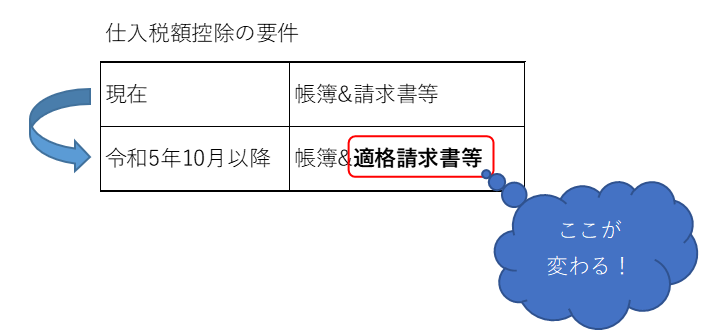

1.仕入税額控除の要件

納付する消費税は、売上に係る消費税から仕入に係る消費税を控除して計算しますが、支払った消費税を控除するため、。仕入税額控除と言われます。

インボイス制度が導入される前の仕入税額控除の要件は、一定事項が記載された帳簿及び請求書等の保存でしたが、インボイス制度導入後はこの請求書が適格請求書(インボイス)でなければいけないことになります。

そのため、インボイスを交付することができない免税事業者等からの仕入がある場合には、仕入税額控除の金額に影響が出る(控除できなくなる)点に留意が必要です。

2.適格請求書発行事業者

適格請求書発行事業者とは、インボイスを発行することができる事業者のことです。

適格請求書発行事業者となるためには、

①課税事業者であること(消費税の納税義務がある事業者)

②適格請求書発行事業者の登録申請を税務署で行うこと

が必要となります。

事業規模が小さい免税事業者等は、そのままでは適格請求書発行事業者となれないため、何もしないとインボイスの発行ができません。免税事業者が適格請求書発行事業者になるためには、消費税の課税事業者を選択し、登録申請を行う必要があります。(課税事業者を選択すべきかの検討はインボイス制度導入前の検討事項に記載しています。)

適格請求書発行事業者の登録申請は令和3年10月1日からスタートしました。

申請書(適格請求書発行事業者の登録申請書)を税務署へ提出すると、税務署の審査を経て適格請求書発行事業者登録簿に登録され、その旨の通知・公表がされます。

インボイス制度がスタートする令和5年10月1日から適格請求書発行事業者となるためには、令和5年3月31日までに申請書を提出する必要があります。(新設法人や新たに課税事業者となる場合には取り扱いが異なります。)

インボイス制度導入前から請求書に登録番号を記載する等、早期に取引先へ知らせることでインボイス制度への移行がスムーズになると考えられますので、登録は早めに対応することとをお勧めします。

3.適格請求書(インボイス)

インボイスとは、売手が買手に対して、正確な適用税率や消費税額等を伝えるもので、適格請求書発行事業者のみが交付することができます。

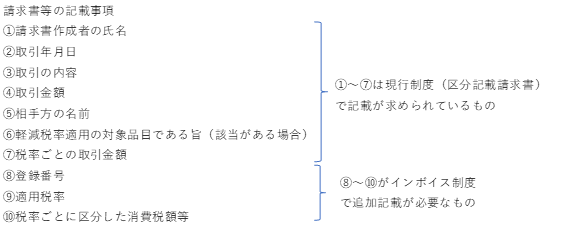

具体的には、請求書や納品書等その書類の名称を問わず、以下の事項が記載されたものとなります。

現行制度で求められている記載事項に加えて⑧~⑩の項目を記載する必要があるため、現在の請求書等のフォーマットを変更する必要があります。

また、現行制度(区分記載請求書)では、記載事項の記載漏れがある場合、仕入側でその事実に基づき追記することが可能でしたが、インボイス制度では追記が認められていません。そのため、記載事項に誤りがある場合は、取引先に修正したインボイスの再交付を求める必要がある点に留意が必要です。

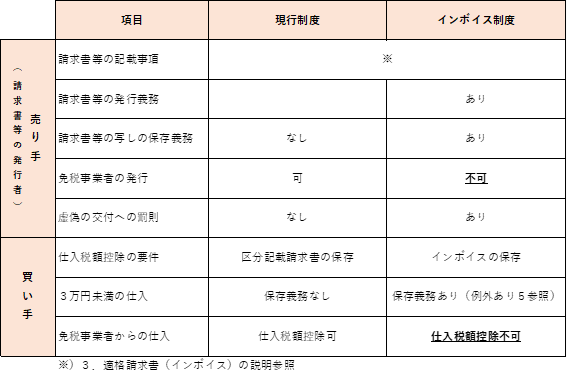

4.現行制度とインボイス制度の概要

現行制度とインボイス制度の比較表は以下の通りです。

変更となる点を理解し、実務に対応できるよう準備を進める必要があります。

具体的な実務上の課題は次号で取り上げています。

5.インボイスの保存義務が免除されるもの

現行制度では、3万円未満の仕入については、帳簿の保存のみで仕入税額控除が認められていますが、インボイス制度導入後は原則としてインボイス又は簡易インボイス(相手先の名称等の記載が省略されたもの。不特定多数の相手と取引する事業者(小売業や飲食業等)で交付が認められているもの)の保存が要件とされています。

しかし、例外として以下に該当する取引については、一定の事項が記載された帳簿のみの保存で仕入税額控除が認められます。

①公共交通機関による旅客の運送(3万円未満)

②入場券等が使用の際に回収されるもの

③古物営業車からの古物の購入

④質屋からの質物の購入

⑤宅地建物取引業者からの建物の購入

⑥再生資源および再生部品の購入(購入者の棚卸資産に該当するものに限る)

⑦自動販売機及び自動サービス機からの商品・サービスの購入(3万円未満)

⑧郵便切手類を対価とする郵便・貨物サービス(郵便ポストに投函されたものに限る)

⑨従業員等に支給する通常必要と認められる出張費、日当および通勤手当等

仕入税額控除の要件として、少額(3万円未満)であれば請求書の保存が不要であった現行制度に対し、インボイス制度では限定された取引についてのみインボイスの保存が不要となるため、請求書等の保管ルールについて見直しが必要となる可能性があります。

今回は制度の概要をご紹介しましたが、次号では実際にインボイス制度導入前に検討しておくべきポイント等をご紹介する予定です。