Q 事業自体は営業黒字ですが、過去の借入金が大きく足枷になっているので、何とかしたいが、何とかなりますか?

A 状況にもよりますが、基本的に何とかなります。

<解説>

事業再生のアウトラインを解説し、お答えいたします。

1 事業再生可能なケースは

まずは、どのようなケースが事業再生可能なのか、実際のケースで見ていきましょう。

・財テクで大きな損を出したが、本業は黒字のとき

・コロナ時期に借入が大きく増加し元金返済で資金繰りが厳しいが、その負担がなければ十分にやっていけるとき

・複数事業を営んでいて、赤字の事業をやめたいとき など

共通する項目としては、事業に価値があり黒字のときです。

逆に、事業が赤字で早期の黒字化が困難なときは、関係者への迷惑が膨らむ前に清算する方が望ましいといえます。

但し、事業再生にも専門家費用などの資金が必要なため、お金が尽きる前に対応する必要があります。

上記に当てはまるケースでも、事業再生が難しいケースとしては、税金や社保の滞納額が大きいときは、公租公課は免除してもらえないため、分割返済の計画がたてられないときは、破産を検討することになります。

2 事業再生手続の種類は

事業再生手続きには、法的整理と私的整理があります。

・法的整理は、裁判所が監督する手続で、会社更生手続(大規模会社用)や民事再生手続がありますが、中小企業の場合は民事再生になります。

法的整理は、商取引債権者含む全債権者(担保権や優先債権は対象外)が対象となり、多数決で再生計画を決めるのが特徴です。

・私的整理は、裁判所が監督せず、金融機関などの大口債権者との協議によって進める方法で、活性化協議会、ADR手続などがあります。

金融債権者を対象とし商取引債権者を除くので商取引への影響を避けられますが、金融債権者全員の同意が必要なので、金融機関の数が多いときは難しいことがあります。

まずは、商取引関係者を巻き込まない私的整理を検討し、金融機関全行の同意が難しいなどの場合は法的整理への移行を検討することになるかと思います。

3 事業再生の方法は

・借入元本の支払一時猶予や支払方法の長期化などのリスケで対応できる状況のときは、私的整理のリスケでの対応を考えます。

・リスケでの対応が困難なときなど、財務状態の悪化が著しいときは、民事再生又は私的整理で債権カットか第二会社方式での対応を考えます。

※第二会社方式とは、優良事業と見合いの負債を別会社に事業譲渡(会社分割)し、譲渡会社(分割会社)は清算する方式

・不正行為(粉飾決算)があるときは、法的整理かM&Aによる責任の明確化が原則となります。

まずは、顧問会計事務所、又は、活性化協議会に早めに相談すべきです。

4 要する費用は

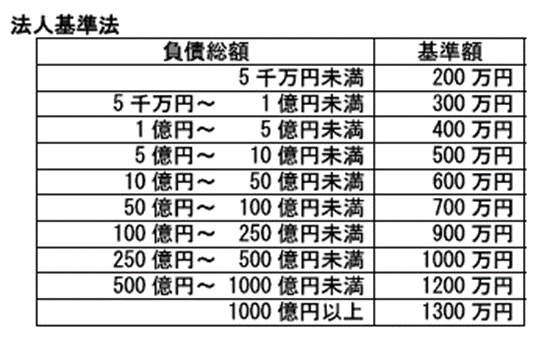

・法的整理の民事再生の場合、裁判所に申し立てるので、裁判所への予納金がかかります。

また、通常は手続き全般を弁護士に委任するので、同額程度かそれ以上の弁護士報酬がかかります。財務調査や事業再生計画等の数値面に関しては、顧問税理士が対応できる場合を除き、専門の公認会計士を利用することになるので、別途報酬がかかります。

・私的整理の場合、リスケ対応で済む場合はそれほど費用はかかりません。リスケ対応では無理で債権カットや第二会社方式などの抜本対応となる場合は、財務デユーデリジェンス・事業再生計画の作成などが必要となるため、民事再生よりも高めの費用になることが多いと思います。なお、裁判所への申し立ては不要なので予納金は不要で、補助金制度があります。

最後に

御質問の回答をまとめると、

借入が過大であっても利益が出ているということは、事業自体に価値があると考えられるので、事業再生は可能と判断します。

まずは、リスケ対応で再生可能か検討し、債務カットなどの抜本対応が必要な場合は民事再生又は本格的私的整理を検討します。

いずれにしても、早めの着手が望ましいので、早めに活性化協議会に相談すべきでしょう。