令和3年12月10日に、「令和4年度税制改正大綱」が公表されました。

今回は、「法人課税」の改正内容について、お伝えいたします。

1.積極的な賃上げ等を促すための措置

(1)賃上げ税制の概要

令和4年度税制改正の基本的考え方には、賃上げ税制に関して以下の記載があります。

『「成長と分配の好循環」の実現に向けて、長期的な視点に立って一人ひとりへの積極的な賃上げを促すとともに、 株主だけでなく従業員、取引先などの多様なステークホルダーへの還元を後押しする観点から、賃上げに係る税制措置をを抜本的に強化する。あわせて、収益が拡大しているにもかかわらず賃上げも投資も特に消極的な企業に対し、租税特別措置の適用を停止する措置を強化する。 』

経済活性化のため、賃上げに積極的な企業に対しては税制を優遇し、消極的な企業に対しては投資減税を適用しない措置を講じています。

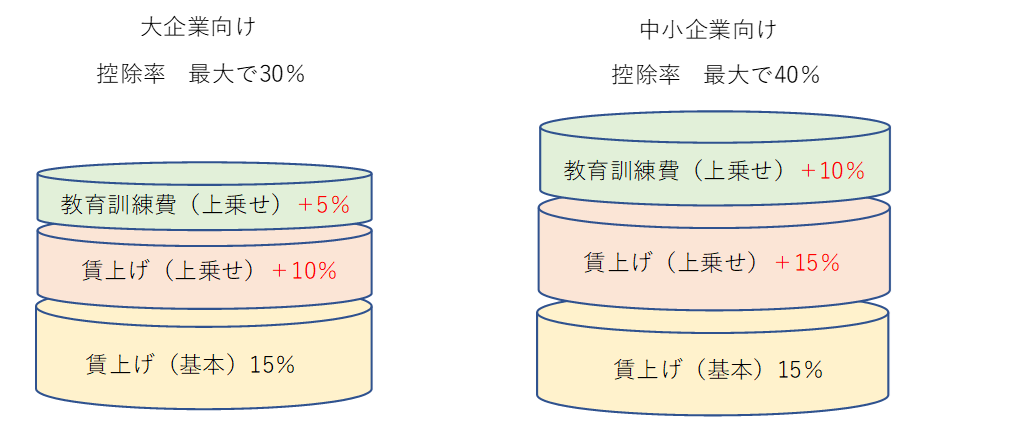

控除率は大企業向けと中小企業向けで異なります。

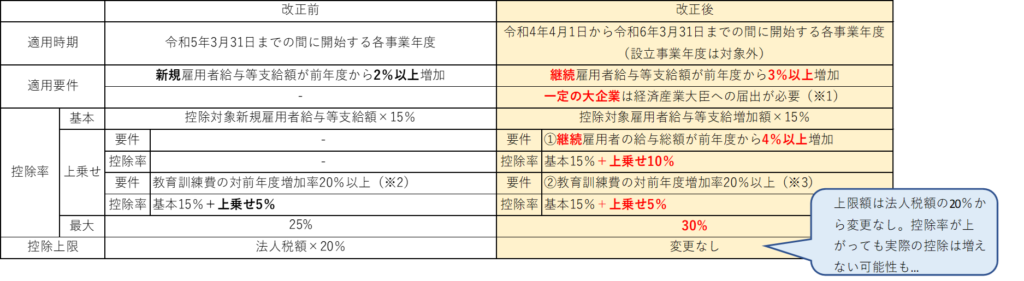

(2)賃上げ促進税制(大企業向け)

継続雇用者の給与総額を一定割合以上増加させた企業は、最大30%の税額控除が適用されます。 今回の改正により、適用要件が「新規」雇用者から「継続」雇用者に変更され、一定の大企業にはマルチステークホルダーに配慮した経営への取組みを宣言することが求められています。

(※1)資本金等の額が10億円以上、かつ、常時使用する従業員数が1000人以上である大企業が適用を受ける場合、自社のサイトに一定の事項(宣言)を公表したことを、経済産業大臣に届け出る必要

(※2)確定申告書に教育訓練費の明細書の添付が必要

(※3)教育訓練費の明細書の保存が必要

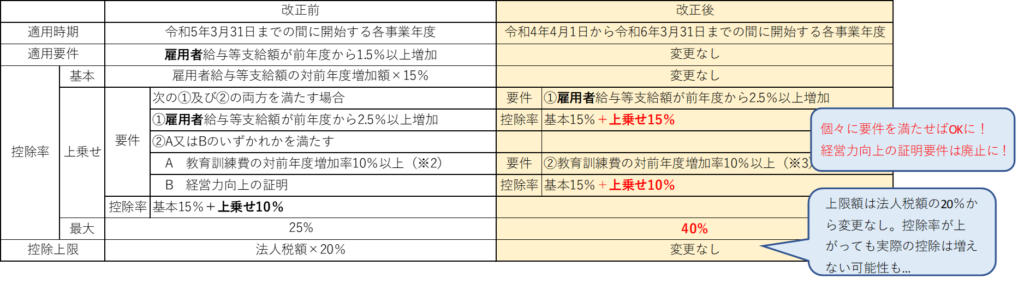

(3)賃上げ促進税制(中小企業者等向け)

中小企業者等(※4)の所得拡大促進税制について、控除率を最大40%に引き上げ、適用期限を令和6年3月31日まで1年間延長します。今回の改正では、控除率の上乗せ措置に関して見直しが行われました。

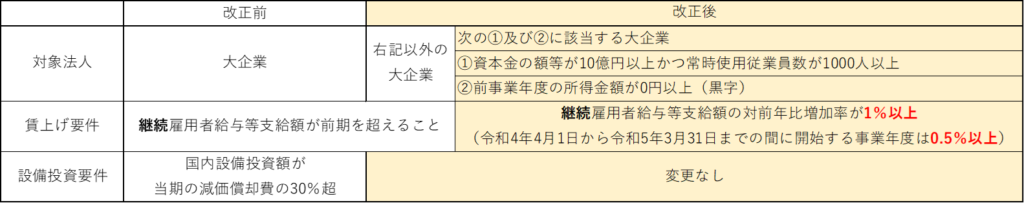

(4)賃上げ促進税制(特定税額控除規定の不適用措置の強化)

一定の大企業については、次の要件のいずれにも該当しない場合、研究開発税制等の特定税額控除規定(※5)が不適用となります。

(※5)特定税額控除規定

・研究開発税制

・地域未来投資促進税制

・5G投資促進税制

・カーボンニュートラル投資促進税制

・デジタルトランスフォーメーション投資促進税制

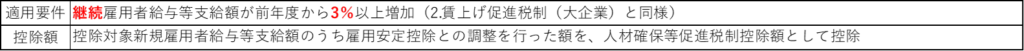

(5)賃上げ促進税制(法人事業税の付加価値割における人材確保促進税制の改組)

外形標準課税の適用対象企業(※6)のうち、継続雇用者の給与総額を一定割合以上増加させた企業は、付加価値割の課税標準を減額させることができます。

(※6)所得に課税される法人で、事業年度終了の日における資本金の額又は出資の金の額が1億円を 超えている法人

(参考)東京都主税局 『法人事業税に係る外形標準課税の概要』

概要 | 法人事業税に係る外形標準課税 | 法人事業税・法人都民税 | 東京都主税局 (tokyo.lg.jp)

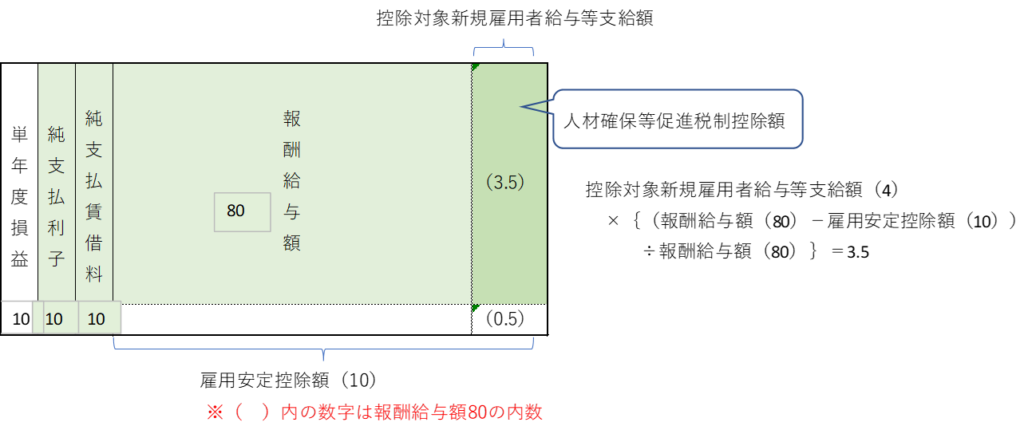

2.少額な減価償却資産の損金算入制度等の見直し

下記の①~③の損金算入制度に関して、対象となる資産から貸付け(主要な事業として行われるものを除く)の 用に供した資産が除外されます。 これは、近年流行しているドローンや建設現場の足場材料を大量購入して損金に計上し、貸出しよるレンタル収入 により投資を回収することによる節税(課税の繰延べ)を規制するためです。リース会社など主要な事業としてレンタル事業を行っている場合は、従来通り取得価額の損金算入が可能です。

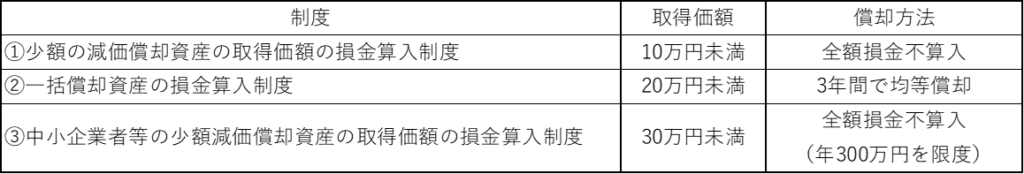

3.完全子法人株式等・関連法人株式等の配当に係る源泉徴収の見直し

下記の①及び②の株式に係る配当等については、所得税を課さないこととし、その配当等に係る所得税の源泉徴収は廃止されます。これは、完全子法人株式等及び関連法人株式等に係る配当等の額に対して源泉徴収を行うことにより、受取配当等に対する源泉所得税相当額に所得税額控除が適用され、多額の還付金及び還付加算金並びにこれらに係る税務署の事務が生ずる事態となっていたためです。

会計検査院の令和元年度検査報告には、延べ888法人に約3億6500万円の還付加算金が支払われていたとの指摘がありました。

One thought on “令和4年度税制改正解説(法人課税)”

Comments are closed.