2018年4月、税制改正関連法案が国会で成立し、特例事業承継税制がスタートしております。

特例事業承継税制は、非上場株式の贈与税又は相続税が100%無税となる無敵の制度です。

この時期に“なぜ事業承継”と思われる方のために、我が国の事業承継の現状についての説明から始めたいと思います。

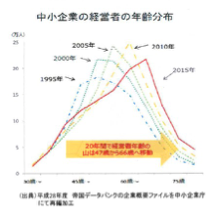

経営者のボリュームゾーンは高齢化している

20年以上前の1995年、中小企業(小規模事業者含む)経営者のボリュームゾーンは47歳でしたが、2015年では66歳になっています。今後10年の間に70歳(平均引退年齢)超の中小企業経営者は約245万人となり、その約半数の127万人が後継者未定といわれております。

この数はすべての中小企業者の60%を占め、日本企業全体で見ても3分の1に相当する膨大な数字です。また、後継者未定企業の中には30%ほど健全な企業が含まれ、今後10年間の将来性について約40%の経営者が現状維持可能との調査結果もあります。

事業廃業の影響は

経営者が事業承継を選択しない場合には、上記のような健全な企業もそのまま廃業し、廃業により企業が維持している雇用、技術、ノウハウが失われる可能性が高いといえます。その経済的な損失は約650万人の雇用、約22兆円のGDP喪失といわれておりますが、実際にはもっともっと大きいでしょう。

なぜなら、我が国経済を底辺から支えているのが中小零細企業ですから、その中小企業が有する技術やノウハウが消失してしまうと、そもそも日本経済が成り立たなくなる可能性があるからです。

政府の取り組みは

このような背景の中で、政府は「事業承継5ケ年計画」を策定し、特例事業承継税制を創設しました。

「事業承継5ケ年計画」は、5年程度を事業承継支援の集中実施期間とし、後継者が決まっている企業には税制措置による円滑な承継を、決まっていない企業には気づきの機会提供、マッチング支援等により主に後継者探しを支援するものです。

事業承継には、親族内承継、役員従業員承継、M&Aの承継方法がありますが、後継者が決まっていない、あるいはそもそも後継者がいない場合、全国の商工会議所等に設置された「事業引継ぎ支援センター」を利用することで、中小零細企業でも手軽にM&Aを行うことができるようになっています。

税制に関しては、次号以降にて詳しく説明しますが、親族内承継だけでなく役員従業員承継でも利用することができることになりました。また、対象株式の上限撤廃、雇用継続要件の事実上撤廃、売却・廃業時の減免等、相当思い切った内容にリニュアルされています。あまりにも優遇されているためか、10年限定の措置となっていますので、この機会に利用しない手は無いと思います。

もちろん事業承継の問題は、M&Aや税だけで解決できる問題ではありません。人口問題、少子高齢化問題、後継者問題など総合的な対策が必要ですが、新税制がそれら問題の解決の一助になればと祈念しております。