特例事業承継税制の誕生

事業承継税制は、平成21年度税制改正に創設されていましたが、雇用維持要件などの事後リスクがあるせいか、あまり利用されてきませんでした。事業承継は喫緊の課題との認識のもと、利用の大幅促進を図るために、平成30年度税制改正にて抜本的に見直しされました。

新しく生まれ変わった事業承継税制(以下、特例事業承継税制)ですが、適用を受けるための要件としては、適用を受ける際の「入口要件」と適用を受けた後、その税が免除されるまで(死亡等まで)の期間中順守しなければならない「事後要件」によって構成されます。

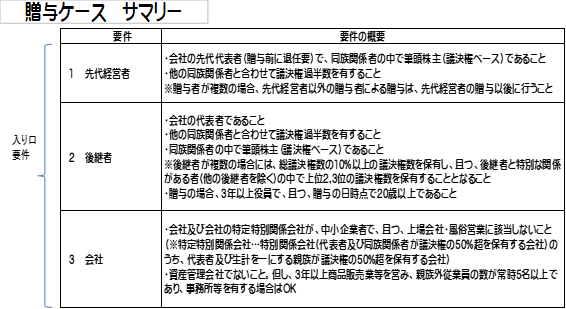

入口要件としては、あげる人、もらう人、その対象会社の3つの要件を満たす必要があります。

入口要件は

特例事業承継税制の適用を受けるためには、適用を受ける際に3つの要件、すなわち、先代経営者の要件、後継者の要件、対象会社の要件のすべてを満たす必要があります。簡単に言うと、あげる人、もらう人、その対象となる会社、の3要件で、それぞれの主な要件を示すと下記図のとおりです。

特例事業承継税制は、相続でも贈与でも利用できますが、相続はスタート時期の計画が難しいので、贈与でスタートするのが一般的かと思います。

事後要件は

特例事業承継税制は、税の猶予からスタートします。贈与の場合には先代経営者(贈与者)が死亡した時等に後継者が猶予されていた贈与税が免除されます。

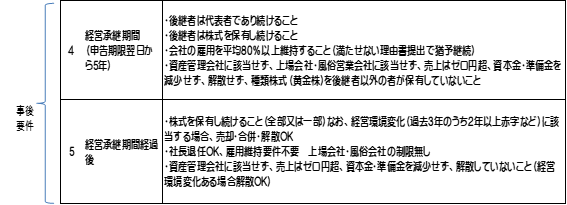

税の猶予なので、猶予期間中、守らなければならない要件、すなわち“”事後要件“があり、申告期限から5年間守らなければならない要件と、5年経過後も守らなければならない要件によって構成されます。

当然のことながら最初の5年間の方が厳しく、代表者でありつづけること、株式を継続保有(すべての承継株式)し続けることなどを守る必要があります。

5年経過後は、代表者を退任すること、株式を売却することも可能ですが、株式を売却した場合には売却分に応じた猶予税の納付をしなければなりません。なお、経営環境変化事由に該当する場合は税の再計算が認められます。

次回は、特例事業承継税制各要件の具体的な内容について、掘り下げてみていきます。