前回に引き続き、承継税制の流れ(贈与⇒相続ケース)を見てゆきたいと思います。

1.前回までの復習

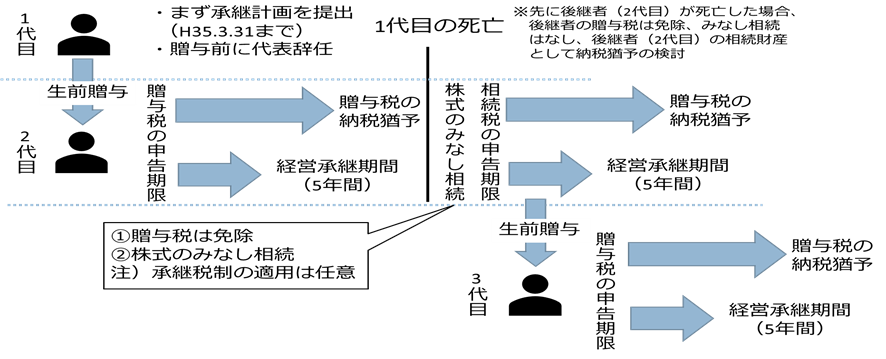

特例事業承継税制を利用する場合、まず承継計画を作成し、次に生前贈与を行います。

贈与後に、会社が認定申請を行い、後継者(2代目)は税務署に贈与税の申告を行います。

贈与税の申告期限の翌日から5年間は要件の厳しい経営承継期間で、後継者(2代目)は代表者であり続け、対象となった株式は保有し続ける必要があります。

2.贈与税の免除と相続税の猶予

やがて、先代経営者(1代目)が亡くなりますと、後継者(2代目)が猶予されていた贈与税は全額免除されます。

後継者(2代目)が贈与を受けた株式は、贈与時の価額で後継者(2代目)が相続または遺贈により取得したものとみなされ、他の相続財産と合算して改めて相続税額が計算されます。

会社は、先代経営者(1代目)の死亡後期限内(8ケ月)に都道府県の担当部局に対して切替申請を行い、要件を満たしていることについて確認を受けると、対象株式に対して新たに発生した相続税は、相続税の猶予・免除制度の適用により引続き猶予されることとなります。

この切替手続きを失念してしまい、相続税の猶予・免除制度が適用できなくなってしまうケースが発生しているということですので注意が必要です。

なお、従前の税制では相続税額の80%猶予制度へ切り替わることにより、いったん20%部分を納付することとなっておりますが、特例事業承継税制では相続税も100%猶予となります。

3.相続税の免除

2代目の後継者から次の後継者(3代目)へ株式を承継税制により生前贈与し、無事、次の世代へ承継できたところで2代目の後継者が猶予されていた相続税は晴れて免除となります。

他方、後継者(2代目)の死亡により相続が発生した場合も同様に免除されます。

4.特例事業承継税制の適用期限

以上の流れを適用が可能なかぎり、代々繰 り返していきますと、株式承継に係る贈与税や相続税は無税で承継できることになります。

ただし、承継税制はあくまで平成39年12月31日までの制度ですので、今のところ平成40年以降は従前税制のみの適用となります。

なお、平成39年12月31日までに対象株式を贈与した場合のその後の特例事業承継税制の適用に関してですが、平成39年12月31日までに贈与をした場合には、先代経営者の死亡によるみなし相続は平成40年以降何年先になっても特例事業承継税制が認められることになっています。

5.相続の場合

相続の場合は、贈与ケースと同様に承認計画の作成が予め必要ですが、他の実質的な適用関係は先代経営者が亡くなり、相続が発生したところから開始となりますので、手続きの流れは比較的シンプルです。

ただし、贈与と異なり遺産分割が必須となること、相続発生直後の不安定な状況のなか、後継者単独で5年間の経営承継期間を乗り切らなければならないところは大きな課題といえます。

次回は、特例事業承継税制の留意点について説明します。

One thought on “事業承継コラム第8回<特例事業承継税制の手続の流れ(その2)”

Comments are closed.