新型コロナウイルスにより、悪化した財務内容を改善する手段として、減資を行う企業が増えているようです。

今回は、減資の手続きや留意点等を簡単にまとめてみました。

目次

・減資とは?

・減資の手続き

1.スケジュールイメージ

2.株主総会の決議

3.債権者保護手続き

・資本金に関係する税務

・減資とは?

減資とは、その名の通り「資本金」を減少させる手続きです。減少した資本金は、資本剰余金に振り替えられます。つまり、減資とは、資本金を減少させ、資本剰余金を増加させる手続きとなります。

減資を行う目的は様々ですが、減資とその他の手続きを組み合わせて実行することが一般的です。例えば、減資により増加した剰余金をもとに配当を行うことや、利益剰余金のマイナスを消すための欠損てん補を行うことなどがあります。

この組み合わせる手続きによって、減資は有償減資と無償減資に分類されます。

有償減資・・・資金の払出が伴う減資。減資により増加した剰余金による配当等。

無償減資・・・資金の払出が伴わない減資。減資により増加した剰余金による欠損てん補等で純資産の変動はない。

また、税務上は資本金の額が判定基準となる有利な税制が複数あるため、減資により税務メリットを得られるという可能性もあります。

・減資の手続き

減資を行うと、拘束性の高い資本金が配当財源等になる剰余金に振り替えられる(剰余金の分配可能額が増加する)ため、株主や債権者の利害に影響を及ぼすこととなります。そのため、一定の手続規制が設けられています。

具体的には、原則として株主総会の特別決議(会社法447条、309条)及び債権者保護手続き(会社法449条)が必要となります。

債権者保護手続きでは、債権者異議申述期間を1か月以上設ける必要があるため、減資には余裕を持ったスケジュールを立てることが重要です。

なお、剰余金の配当を行う場合には剰余金の配当の決議(会社法454条)、欠損てん補を行う場合には剰余金の処分決議(会社法452条)を採る必要があります。

1.スケジュールイメージ

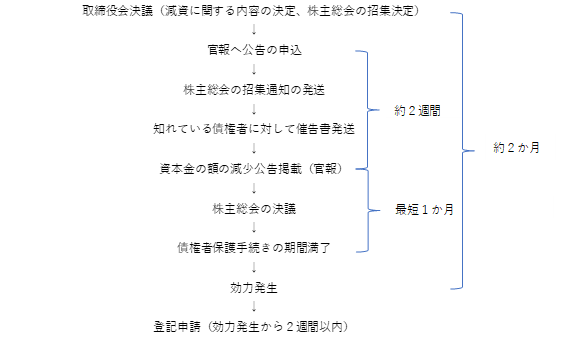

スケジュールイメージの一例は以下の通りです。

債権者保護手続きは時間を要するため、余裕をもって効力発生日(予定)の2か月前には準備を始めることがよいでしょう。

2.株主総会の決議

減資は株主にとって重要な事項であることから、原則として株主総会の特別決議が必要となります。ただし、定時株主総会で欠損の範囲内で減資する場合には、普通決議でよいこととされています。

株主総会での決議事項は次の通りです。

①減少する資本金の額

②減少する資本金の額の全部又は一部を準備金とするときは、その旨及び準備金とする額

③資本金の額の減少がその効力を生ずる日(予定日)

上記1.スケジュールイメージでは、官報への公告掲載後に株主総会を行うスケジュールで記載していますが、掲載前に行うことも可能です。

3.債権者保護手続き

減資は、債権者から見れば、弁済原資となる会社財産が配当等により流出する可能性を生じさせることとなるため、債権者保護手続きが必要とされています。なお、欠損てん補等、社外へ財産の流出がない場合であっても、省略することはできません。

債権者保護手続きは、官報へ公告を掲載し、知れている債権者への個別の通知を行う必要があります。

知れている債権者とは、原則としてすべての債権者となりますが、実務上は異議申述べがあった場合に一括弁済可能な少額債権者への個別の通知を省略するケースもあります。

なお、官報への公告及び電子公告の両方を行う場合には、個別の通知を省略することが可能です。

債権者保護手続き期間中に異議申述べがあった場合には、これが解決しなければ債権者保護手続きが完了せず、減資の効力は生じないこととなります。

・資本金に関連する税務

資本金が1億円以下となると、中小企業に対する税務上の優遇措置を適用できる可能性があります。

中小企業の定義は、本法(中小法人)と措置法(中小企業者)で一部異なり、判定項目は資本金以外もあるため、実際の適用には個別に検討する必要がある点ご留意ください。

中小法人や中小企業者等に該当した場合の代表的な優遇措置は以下の通りです。

・法人税率の軽減

・欠損金の繰越控除制度の特例

・欠損金の繰戻還付

・交際費の損金不算入制度の特例

・特定同族会社の留保金課税の適用除外

・貸倒引当金の適用

・措置法各種税額控除の特例 ・・・等

また、外形標準課税の適用も期末時点の資本金が判定基準となります。

外形に関するブログはこちら⇒有利な選択~外形標準課税か所得課税か – Ginza会計事務所 (ginzakaikei.com)