「外形外し」というワードがトピックに上がることもありますが、今回は、外形標準課税とは?所得課税とどんな違いがあるの?という題材をピックアップしてみたいと思います。

外形標準課税とは

法人事業税は資本金の規模によって計算の内容が変わります。

期末時点の資本金の額が1億円をこえている場合には外形標準課税が適用され、1億円以下の場合には所得課税(利益にのみ課税)が適用されます。

外形標準課税が所得課税と異なるポイントは、利益に課税される「所得割」のほかに、「付加価値割」及び「資本割」に対しても課税がされる点です。

【外形標準課税】

所得割+付加価値割+資本割=法人事業税

【所得課税】

所得割=法人事業税

これだけを見ると、外形標準課税は付加価値割と資本割が追加されて税負担が増加する!と見えますが、単純にそういう訳ではないのです。もう少し詳しく見てみましょう。

付加価値割及び資本割とは

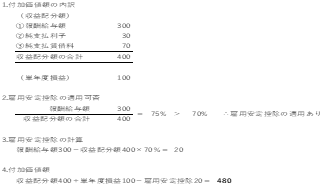

付加価値割は、「収益配分額」と「単年度損益」に対してかかる税金です。ここの「収益配分額」とは、「報酬給与額」「純支払利子」「純支払賃借料」の純発生額(支払額―受取額)合計です。「単年度損益」は単年度の所得(利益)ですが、繰越欠損金の控除前の所得が課税標準となります。

一般的な事業会社では、「収益配分額」の大半が「報酬給与額」となるケースが多くなりますがこのような場合(「報酬給与額」が「収益配分額」の70%を超える場合)には、雇用安定控除という軽減措置があります。

また、資本割は税務上の資本金等に対してかかる税金です。

(付加価値割の具体的な計算例)

概要 | 法人事業税に係る外形標準課税 | 法人事業税・法人都民税 | 東京都主税局 (tokyo.lg.jp)

外形標準課税と所得課税はどちらが有利か

これまで見てきた通り、外形標準課税では、所得割のほかに付加価値割及び資本割に課税されることとなりますが、実際の税負担はどのようになるのか、大きな違いは適用される所得割の税率が異なる点にあります。

(令和2年4月1日以降開始事業年度 東京都 標準税率)

・外形標準課税適用法人の税率

所得割 1%

付加価値割 1.26%

資本割 0.525%

・所得課税適用法 人の税率

所得割 7%

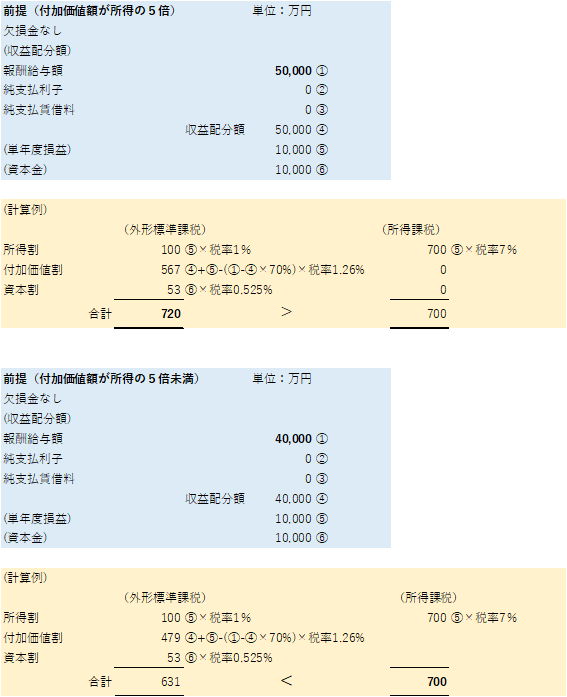

外形標準課税が適用される法人は、付加価値割及び資本割が課される一方、所得割の税率は1%となるのに対し、所得割のみが適用される法人の所得割の税率は7%と両者で適用される税率に差があります。そのため、各法人の課税標準(所得・付加価値・資本)のボリューム関係によって、外形標準課税と所得課税とで有利不利の関係が異なることとなります。

一般的には、外形標準課税の方が税負担が多くなると思われていますが、繰越欠損金がなく、人件費等の給与負担が少なく、所得(利益)が多く出ている会社等は、外形標準課税から所得課税へ移行した場合に税負担が大幅に増加するというケースもあることに留意が必要です。

有利不利の目安

有利不利の目安ですが、以下の例のように繰越欠損金がなく、付加価値割及び資本割の大半が「給与報酬額」に対して課税されているケースで、「報酬給与額」が所得(利益)の5倍以下の場合には、所得課税の方が税負担が多くなる(外形標準課税の方が有利となる)可能性があります。

One thought on “有利な選択~外形標準課税か所得課税か”

Comments are closed.