令和6年6月から「定額減税」が始まります。賃金上昇が物価高に追いついていない国民の負担軽減を目的として、令和6年度税制改正で創設された1年限りの制度です。納税者本人とその扶養家族1人あたり、所得税と住民税から合計4万円(所得税3万円、住民税1万円)の減税が行われます。

定額減税の概要、減税方法、同一生計配偶者・扶養親族の確認等に関しては、前回のブログ(令和6年6月から始まる「定額減税」とは?給与計算担当者が押さえておきたい留意点 – Ginza会計事務所 (ginzakaikei.com))をご参照ください。

今回は、所得税の定額減税に関するQ&Aの中から、何点かご紹介をします。

例えば、以下のようなケースでは、給与計算担当者はどのような対応をすれば宜しいでしょうか?

・基準日在職者が再就職先で主たる給与の支給を受ける場合の月次減税はどうなるのか?

・所得制限を超える人から定額減税不要の申出があった場合の対応はどうするのか?

・令和6年7月以降に扶養親族の人数が変更になった場合は?

今回は月次減税事務を中心に、実務上、判断に迷いそうな質問を取り上げていますので、是非ご参照ください。

Q&A 3-1 基準日在職者

[答]基準日在職者は、令和6年6月1日現在、給与の支払者のもとで勤務している人のうち、給与等の源泉徴収において源泉徴収税額表の甲欄が適用される居住者(その給与の支払者に扶養控除等申告書を提出している居住者)の人をいいます。

Q&A 2-4 給与所得者における定額減税の適用選択権の有無

[答]上記3-1の基準日在職者は、一律に定額減税の適用を受けることになります。自分で定額減税の適用を受けるか受けないかを選択することはできません。

Q&A2-2 所得制限を超える人に対する定額減税

[答]合計所得金額が1,805万円(給与所得のみの場合は給与収入2,000万円)を超える人であっても、主たる給与の支払者のもとで、令和6年6月以後の各月において月次減税の適用を受け、年末調整の際にそれまで控除した額の精算を行います。

ただし、給与収入が2,000万円を超える人は年末調整の対象外となるため、確定申告で最終的な年間の所得税額と定額減税額との精算を行うこととなります。

Q&A2-8 所得制限を超える人から定額減税不要の申出があった場合

[答]上記2-2のとおり、控除対象者は一律に減税額の控除を受けることになり、控除対象者自身が定額減税の適用を受けるか受けないかを選択することはできません。

<年末調整で精算を行うケース>

主たる給与の支払者からの給与収入は 2,000 万円を超えないが、その他の所得があるために合計所得金額が1,805 万円を超える人になります。

(例:給与収入が1,900万円(給与所得 1,705万円)で、不動産所得が200万円である人)

(注) 月次減税額と再就職先の年末調整時又は確定申告時に算出される最終的な定額減税額との間に過不足額が生じる場合には精算が行われます。

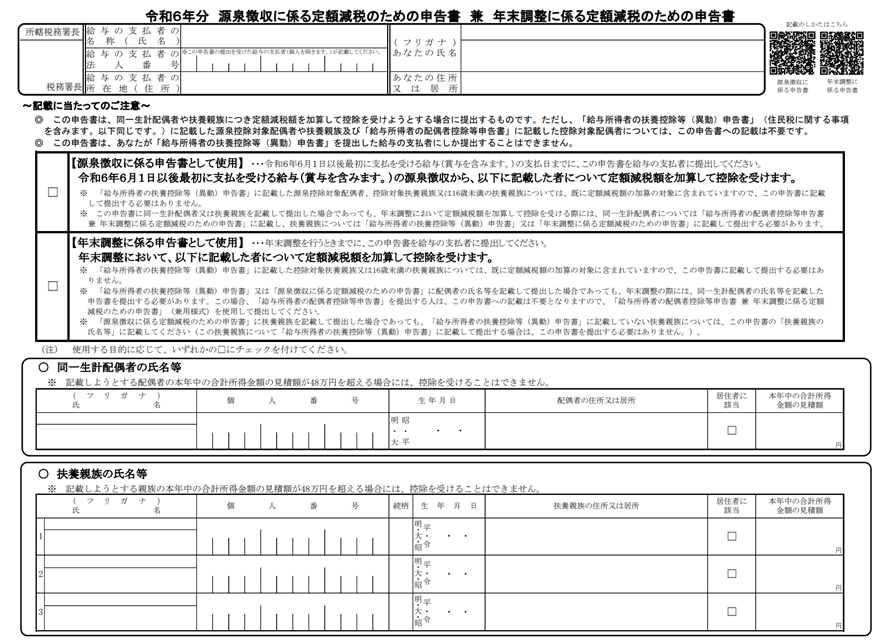

Q&A 6-1 月次減税のための申告書の提出

[答]定額減税額の計算に含める同一生計配偶者の有無や扶養親族の人数については、その基準日在職者が既に提出した扶養控除等申告書に基づき把握することになりますので、新たに扶養控除等申告書を再提出してもらう必要はありません。

ただし、扶養控除等申告書に記載していない同一生計配偶者(※)や16 歳未満の扶養親族について、月次減税額の計算に含める場合には、「源泉徴収に係る申告書」を事前に提出する必要があります。

(※)控除対象者本人の合計所得が900万円を超えると見込まれるため、源泉控除対象配偶者として記載していない場合が想定されます。

(出所)国税庁HP 様式・記載例|国税庁 (nta.go.jp

Q&A 3-5 休職者に対する定額減税

[答]休職扱いとされている従業員が、令和6年6月1日現在、実際に給与の支払を受けていない状況にあるとしても、同日現在その支払者の従業員としての身分があり、かつ、その支払者に扶養控除等申告書を提出している場合は基準日在職者に該当します。 この場合、復職後実際に支払われる令和6年分の給与から月次減税額の控除を受けることになります。

Q&A 3-2 基準日に退職した人に対する定額減税

[答]定額減税が開始される令和6年6月1日に退職した人は、同日まではその給与の支払者のもとに勤務していますので、同日現在、扶養控除等申告書を提出していれば、基準日在職者に該当します。

Q&A 4-1 基準日在職者が再就職をした場合

[答]基準日在職者であった人が、再就職先において主たる給与の支給を受ける場合、月次減税は行わず、年末調整時に年調減税を行うことになります。

(注) 月次減税額と再就職先の年末調整時又は確定申告時に算出される最終的な定額減税額との間に過不足額が生じる場合には精算が行われます。

Q&A2-5 従たる給与に係る定額減税

[答]定額減税額は、主たる給与の支払者のもとでのみ控除されます。従たる給与の支払者のもとで控除されることはありません。したがって、主たる給与の支払者のもとで控除しきれなかった金額がある場合には、確定申告の際に計算される所得税額との間で、控除しきれなかった金額を精算することになります。

(注) 「従たる給与(乙欄適用給与)」とは、扶養控除等申告書を提出していない人に支払う給与等(「日雇賃金(丙欄適用給与)」を除く)をいいます。

Q&A6-11 基準日の前に死亡した扶養親族に係る月次減税

[答]令和6年6月1日以後最初の給与等の支払日の前日までに死亡した令和6年分の扶養親族についても、その親族の死亡の日の現況で扶養親族であると判定される場合、月次減税額の計算に含めることとされています。

Q&A6-12 扶養親族の人数が変更になった場合

[答]同一生計配偶者及び扶養親族に関しては、最初の月次減税事務を行うときまでに提出されている扶養控除等申告書又は「源泉徴収に係る申告書」の記載内容に基づき判定し、これにより算出した月次減税額をもって控除を行うこととされています。したがって、例えば、7月に子の出生によって扶養親族の人数が増え、令和6年6月と7月とでは扶養親族の人数が異なることとなっても、月次減税額の増額は行いません。

なお、こうした人数の異動により生ずる定額減税額の差額は、年末調整又は確定申告により精算されることになります。

(参考)国税庁 令和6年分所得税の定額減税Q&A(概要・源泉所得税関係【令和6年5月改訂版】)

次回は、給与支払明細書・給与所得の源泉徴収票の記載方法、各人別控除事績簿の作成に関するQ&Aをご紹介します。