2023年12月14日、自民・公明両党は令和6年度の税制改正大綱を決定しました。岸田政権が掲げる「物価上昇を上回る賃上げ」に向けて、企業の賃上げを促す税制の強化や投資減税の創設など企業の税負担の軽減が図られ、物価高を受けた家計支援では、所得税の定額減税などが盛り込まれています。

今回は、主な改正内容を速報します。

個人所得課税

〇 定額減税

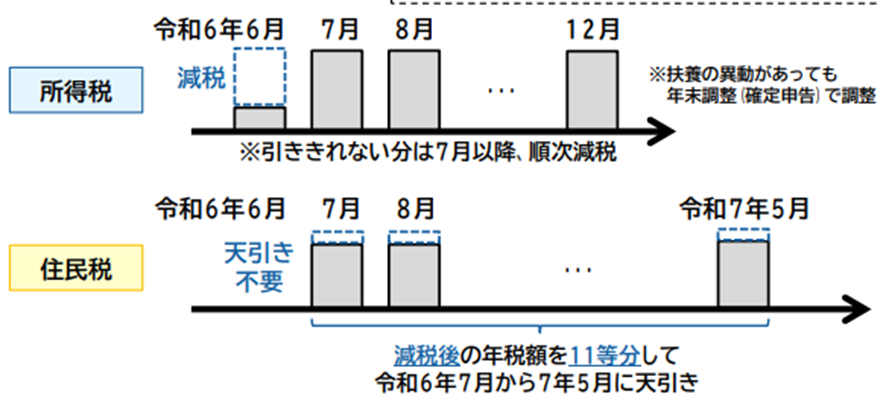

デフレに後戻りさせないための措置の一環として、納税者(※)及び配偶者を含めた扶養家族1人につき、令和6年分の所得税3万円、令和6年度分の個人住民税1万円の減税を行います。給与所得者の場合、所得者は6月の源泉徴収税額から減税を行い、住民税は減税後の税額を令和6年7月分~令和7年5月分の11ヶ月で均等に徴収が行われます。

※ 合計所得金額 1,805 万円超(給与収入のみの場合、給与収入 2,000 万円超に相当)の高額所得者については対象外

(参考)経営革新等支援機関推進協議会 令和6年度税制改正のポイント解説

〇 住宅ローン控除の拡充

現下の急激な住宅価格の上昇等を踏まえ、子育て特例対象個人(※)が認定住宅等の新築等をして令和6年中に入居した場合の控除対象借入限度額が上乗せされます。

(※)夫婦のいずれかが40歳未満の世帯または19歳未満の扶養親族を有する世帯

<参考> 令和7年度改正に先送りされた項目

〇 扶養控除の見直し(案)

令和6年10月から児童手当は所得制限の撤廃、第3子以降への増額とともに、支給期間が高校生年代まで延長されます。そのため、扶養控除がない15 歳以下の取扱い・上乗せ措置がある19歳~23歳とのバランスを踏まえ、高校生相当となる16歳~19歳の扶養控除が所得税25万円、住民税12万円に縮小する方向で検討が行われています。適用時期は令和8年分以後を想定されています。

〇 ひとり親控除の拡充(案)

ひとり親の自立支援を進める観点から、対象となるひとり親控除の所得要件について、現行の合計所得金額 500 万円以下を 1,000 万円以下に緩和し、ひとり親の子育てにかかる負担の状況を踏まえ、所得税の控除額を現行の35万円から38万円に、個人住民税の控除額を現行の30万円から33万円に引き上げる方向で検討が行われています。適用時期は令和8年分以後を想定されています。

〇 生命保険料控除の拡充(案)

子育て世帯に対する支援のため、23歳未満の扶養親族がいる場合、新生命保険料に係る一般生命保険料控除の適用限度額を現行の4万円から6万円に引き上げる方向で検討が行われています。なお、一般生命保険料、介護医療保険料及び個人年金の合計適用限度額については、実際の適用控除額の平均が限度額を大きく下回っている実態を踏まえ、現行の12万円が据え置かれる予定です。

法人課税

〇 賃上げ促進税制

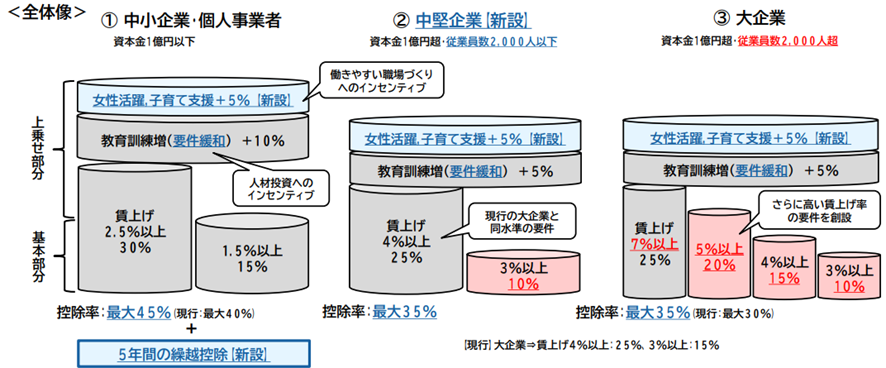

税額控除率が大企業・中堅企業(※)は最大35%(改正前は最大30%)、中小企業は税額控除率が最大45%(改正前は最大40%)へ拡大されます。また、中小企業の場合、5年間を上限として、黒字になった決算期まで控除額を持ち越して活用できるようになります。

(※)大企業(資本金1億円超)のうち、青色申告法人で常時使用する従業員の数が2,000人以下であるもの(一定の法人を除く)

(参考)経営革新等支援機関推進協議会 令和6年度税制改正のポイント解説

〇 交際費課税の拡充

地方活性化の中心的役割を担う中小企業の経済活動の活性化や、飲食料費に係るデフレマインドを取り除く観点から、以下の見直しが行われました。

① 交際費等から除かれる飲食費が一人あたり5千円以下から1万円以下に拡充(令和6年4月1日以後に支出する飲食費について適用)

② 接待飲食費の50%を損金算入できる特例及び交際費を年800万円まで損金算入できる中小法人の特例 の適用期限を3年間延長

〇 外形標準課税の対象法人の見直し

損失処理等に充てるためではなく、財務会計上、単に資本金を資本剰余金へ項目間で振り替える減資への対応として、前事業年度に外形標準課税の対象であった法人が資本金1億円以下になった場合でも、資本金と資本剰余金の合計額が 10 億円を超える場合には、外形標準課税の対象となります。

令和7年4月1日以後に開始する事業年度が対象です。

また、親会社の信用力等を背景に事業活動を行う子会社への対応として、資本金と資本剰余金の合計額が 50 億円を超える法人等の100%子法人等のうち、資本金が1億円以下であって、資本金と資本剰余金の合計額が2億円を超えるものを外形標準課税の対象に加えられます。

こちらは、令和8年4月1日以後に開始する事業年度が対象です。

資産課税

〇 事業承継税制の特例承継計画の提出期限の延長

コロナの影響が長期化したことを踏まえ、特例承継計画の提出期限が令和8年3月末まで2年延長されました。なお、適用期限(法人版は令和9年12月31日、個人版は令和10年12月31日)は今後も延長されない見込みのため、本制度の適用を検討している場合は、早めに事業承継計画の策定に着手したほうが宜しいです。