今回は、令和6年1月1日から適用開始となる資産税(贈与税・相続税)の改正項目に関してご説明します。

令和5年度税制大綱によって、資産税(贈与税・相続税)に関して、以下の見直しが行われました。

| 1. 相続時精算課税制度の見直し 詳細はブログ(令和6年1月から適用される贈与税・相続税の変更点① 相続時精算課税制度の見直し – Ginza会計事務所 (ginzakaikei.com))をご参照下さい。 |

| 2. 暦年課税における生前贈与加算の加算期間の延長 詳細はブログ(令和6年1月から適用される贈与税・相続税の変更点② 暦年課税における生前贈与加算期間の延長 – Ginza会計事務所 (ginzakaikei.com))をご参照下さい。 |

| 3. 不動産の評価の修正(いわゆるタワマン節税対策) |

今回は、「3. 不動産の評価の修正(いわゆるタワマン節税対策)」に関してご説明いたします。

改正の背景

令和6年1月1日以後に相続・贈与で取得した「居住用の区分所有財産」(いわゆる分譲マンション)については、新たに定められた個別通達により評価をします。具体的には、一定の「区分所有補正率」により、その相続税評価額を市場価格に近付ける新たな評価方法が適用されています。改正の背景には、相続税評価額と市場価格の大幅な乖離を利用した節税対策があり、公平な租税評価の確保の観点から、評価方法の見直しが行われました。

相続税の計算時には、国税庁が発表している「財産評価基本通達」に沿って評価をします。財産評価基本通達とは、不動産の評価基準や株式の評価基準など、相続財産の評価基準について示したものです。マンションは土地と建物の合成物ですが、財産評価基本通達において、土地は路線価(又は倍率評価)によって評価し、建物は固定資産税評価により、合計額がマンションの相続税評価額となります。路線価は国税庁が公表している道路に面している土地の1㎡あたりの評価額で、この値に面積をかけることによって土地の相続税評価額を計算できます。

タワーマンションの場合、高層階であればあるほど市場価格は高くなる傾向にあります。しかし、相続税の評価では全住戸が床面積に応じて均一評価されるため、階層が異なっていても床面積が同じ部屋は、土地部分の相続税評価額は同額となります。また、建物部分も低層階と高層階の相続税評価額は大きな差はありません。よって、マンションが高層階であればあるほど、市場価格と相続税評価額の差が広がっていき、相続税の負担を軽減する効果が高まります。国税庁の資料(「マンションに係る財産評価基本通達に関する有識者会議について」)によると、平成30年における乖離率(市場価格÷評価額)の平均値は、戸建て住宅の1.66倍に対し、マンションは2.34倍まで拡大していました。

「居住用の区分所有財産」の評価方法

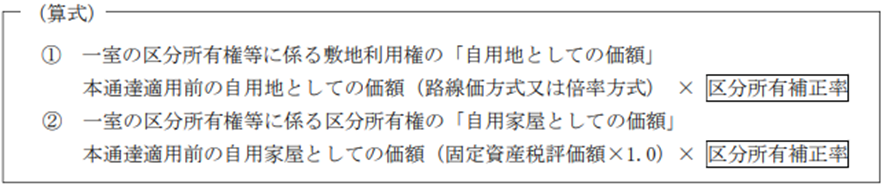

「居住用の区分所有財産(一室の区分所有権等)(注1)」の価額は、次の算式により評価し ます。

(注1) 「居住用の区分所有財産(一室の区分所有権等)」とは、一棟の区分所有建物(区分所有者が存する家屋で、居住の用に供する専有部分(注2)のあるものをいいます。)に存する居住の用に供する専有部分一室に係る区分所有権(家屋部分)及び敷地利用権(土地部分)をいいます。

<この個別通達の適用がないもの>

以下に掲げるものについては、この個別通達の適用はありません。

| ・事業用のテナント物件など、構造上、主として居住の用途に供することができるもの以外のもの ・一棟所有の賃貸マンションなど、区分建物の登記がされていないもの ・総階数2以下の低層の集合住宅など、地階を除く総階数が2以下のもの ・いわゆる二世帯住宅など、一棟の区分所有建物に存する居住の用に供する専有部分一室の数が3以下であって、その全てを区分所有者又はその親族の居住の用に供するもの ・たな卸商品等に該当するもの |

区分所有補正率の計算方法

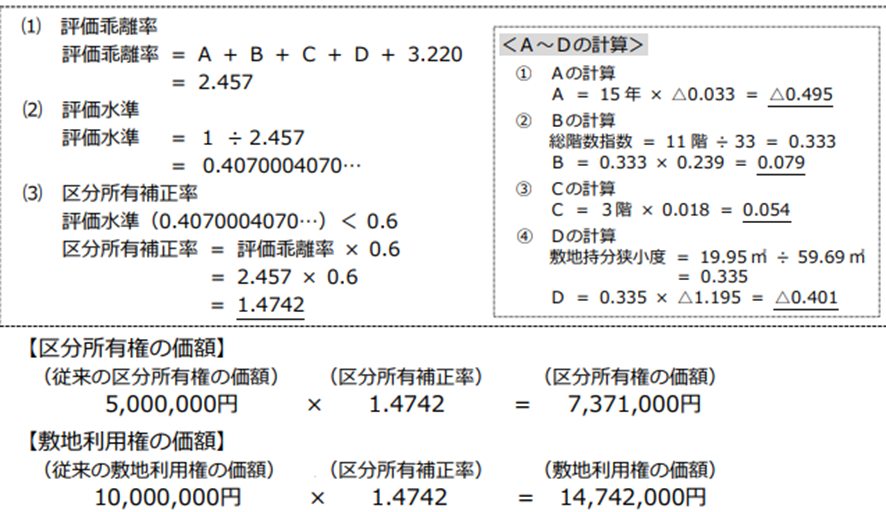

新たな個別通達では、従来の評価額に「区分所有補正率」を乗じて評価額を算定します。区分所有補正率は、「① 評価乖離率」、「② 評価水準」、「③ 区分所有補正率」の順に、以下のとおり計算します。この3つの要素に基づいて評価するので、マンションの所在地がどこであっても、同じ評価額となります。

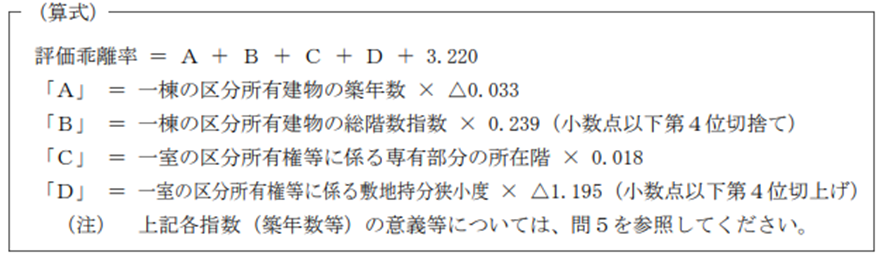

① 評価乖離率

評価乖離率は、築年数や総階数指数、部屋のある所在階などをもとに計算を行います。

<意義等>

[A]「築年数」は、建築の時から課税時期までの期間(1年未満の端数があるときは、その端数は1年とする)。

[B]「総階数指数」は、総階数を33で除した値(小数点以下第4位を切り捨て、1を超える場合は1とする)。この総階数には地階(地下階、登記簿上の「地下」の記載により判断)を含みません。

[C]専有部分が複数階にまたがる場合(いわゆるメゾネットタイプの場合)には、階数が低い方の階を所在階とする。専有部分が地階である場合は零階する。

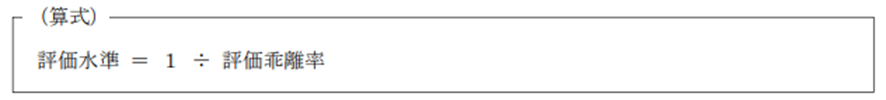

② 評価水準

評価水準は、次の算式(評価乖離率の逆数)により計算します。

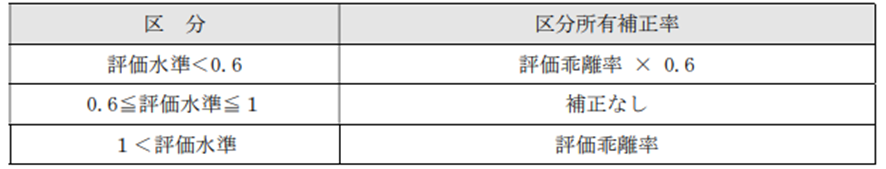

③ 区分所有補正率

評価水準の区分に応じて、次のとおりとなります。

評価水準が0.6未満の場合は、市場価格との乖離が大きいと考えられるので、区分所有補正率の計算により相続税評価額が引き上げられます。他方、評価水準が1を超える場合は、評価額が市場価格を超えていると考えられるため、区分所有補正率の計算により、相続税評価額は引き下げられます。評価水準が0.6以上から1以下であった場合は、区分所有補正率による補正は適用されません。

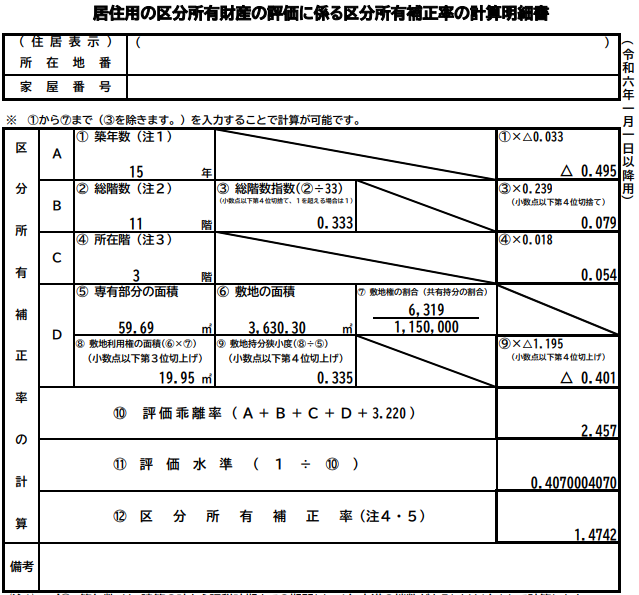

〇 区分所有補正率は、国税庁ホームページに掲載している「居住用の区分所有財産の評価に係る区分所有補正率の計算明細書」により簡便に計算することができます。

B2-6 居住用の区分所有財産の評価に係る区分所有補正率の計算明細書|国税庁 (nta.go.jp)

居住用の区分所有財産の評価額の計算例

それでは、実際に具体的な数値例で確認をしてみましょう。

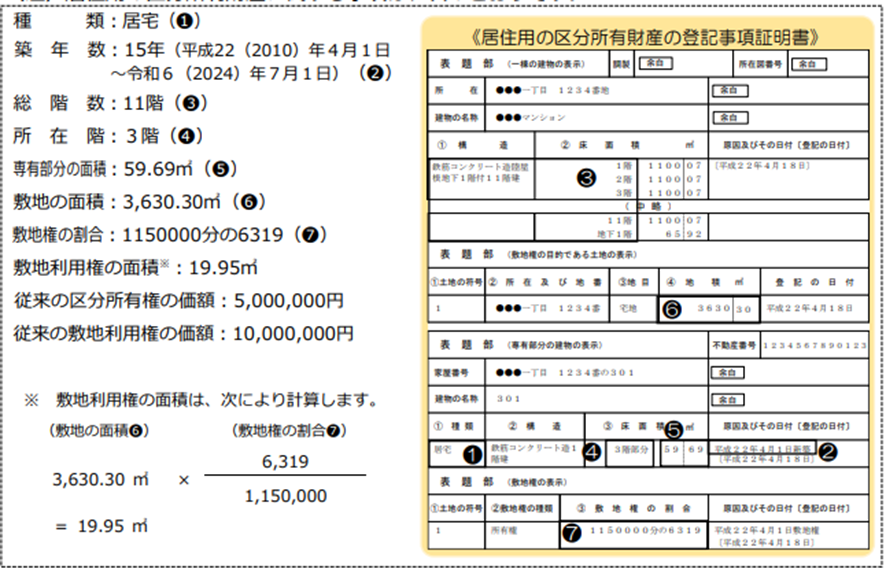

(出所)国税庁「居住用の区部所有財産」の評価が変わりました(令和5年11月)

上記計算例では、評価水準が0.6未満(0.407000…)となり、区分所有補正率は評価乖離率2.457×0.6=1.4742となります。今回の改正により、従来の評価額から土地は2,371千円、建物は4,742千円、評価額が引き上げられることになります。なお、「居住用の区分所有財産の評価に係る区分所有補正率の計算明細書」においては、以下のように記載します。

3回にわたり令和6年1月1日から適用開始となる資産税(贈与税・相続税)の改正項目に関して、ご説明をしました。Ginza会計事務所には、相続・贈与に強い専門家がいますので、是非ご相談下さい。