確定申告の時期を迎え、収入や必要経費の計算や判断に苦労されている方も多いことかと思います。

今回は『必要経費って、どこまで認められるの』についてお伝えします!

個人事業を開始したので確定申告しなければいけないのはわかっているけど、必要経費の範囲は?、認めらる認められないの境界線は何?、などについて解説します。

1.必要経費を考えるときの切り口

「必要経費ってどこまで認められるの」を考えるときには、切り口が2つあって、

①絶対に認められないもの

②実質的に認められないもの、逆に言うと実質的に認められるもの

があります。

2.必要経費として認められない支出

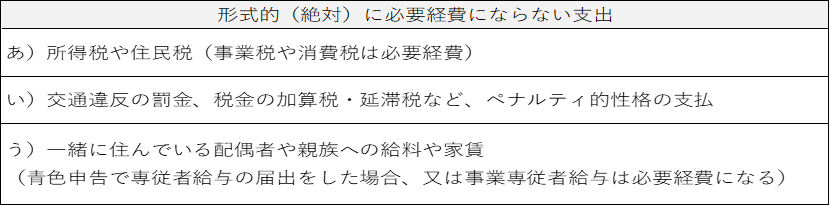

まずは、「①絶対に認められないもの」から説明します。

下記の3パターンに該当する支出については、金額の大小、又は、業務に必要か否か、にかかわらず、絶対に必要経費として認められません。

3.必要経費として認められる支出

次に「②実質的に認められないもの」、逆に言うと、この反対が「実質的に認められる必要経費」になります。

所得税法には「必要経費」についての決まりがあって、必要経費は、

A)収入金額に対応する売上原価その他その収入金額を得るために直接要した費用の額、

B)その年に生じた販売費・一般管理費その他業務上の費用の額、

このA)B)に該当する場合は必要経費として認められます。

A)は例えば物販(小売や卸売)をしている場合、売上に対応する仕入や買主に発送するための運賃などなので、あまり考える余地は少ないと思います。

B)が重要で、必要経費になるかならないかは、ずばり「業務に必要かどうか」により区別され、業務に必要な場合は必要経費となり、業務に必要でない場合は必要経費にはなりません。

4.支出の大きな支出項目について考えてみる

個人事業を営んでいる場合、代表的な支出としては、①人件費、②家賃、③飲食費(活動方法により相違するが)かと思いますので、この3科目について考察してみます。なお、3科目以外についても同様な考え方になります。

①人件費

人件費は、業務に関係する方の分なら全額必要経費でOKです。しかし、家事も手伝ってもらっていれば時間等で按分することになります。つまり、業務に必要な時間部分が必要経費になり、家事時間分が必要経費にならないということです。

②家賃・光熱費

家賃や光熱費は、業務専用であれば全額必要経費でOKです。しかし、自宅兼事業所の場合は、業務に使っているスペースを床面積等とかで割合計算して必要経費を計算します。

この割合が結構大事で、例えば、賃借でなく自己所有の場合、固定資産税や減価償却費、修繕・リフォーム費用等のあん分計算において使うことになります。

③飲食費

飲食費は、その目的が非常に大事です!!。

特に飲食活動が多い方の場合、税務署は色メガネで見てくる可能性があります。会議目的、あるいは営業目的など、税務調査で聞かれた際に目的や内容を説明できるように、領収書に相手先の名称、可能であればその目的なども記載しておくとよいと思います。なお、飲食費で認められないことが多いのは、1人飲食とか、親族のみの飲食です。

今回は「必要経費」について解説しました!個人で事業を営んでいると確定申告はつきものですので、必要経費の考え方をしっかりと理解しておくことが大切です!